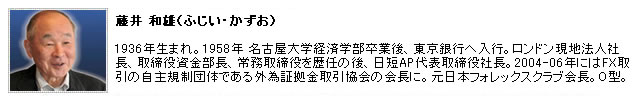

「人づくりとインフラづくり」 ― 藤井和雄 氏 [中編]

[参考]1970年代の主な年譜

固定から変動相場制に移行した時代である1970年代の時代背景を知って頂くため年譜を用意しました。

| 年 | 月 | 出来事など |

| 1969 | 08 | 仏フラン 11.1%切り下げ(8/10) |

| 1969 | 10 | 西独マルク 9.29%切り上げ(10/27) |

| 1970 | 01 | 日銀BISへ復帰 |

| 05 | カナダ変動相場制へ | |

| 1971 | 05 | 西独、オランダ、スイス市場閉鎖 つづいて暫定的変動相場制へ |

| 08 | ニクソンショック(8/15) | |

| 12 | スミソニアン合意(12/18) | |

| 1972 | 06 | ポンド変動相場制へ(6/24) 欧州、東京も為替市場閉鎖へ(6/24-29) |

| 1973 | 01 | スイス変動相場制へ |

| 02 | 東京、欧州為替市場閉鎖(2/10-14)、米ドル10%切り下げへ、円変動相場制へ(2/14) | |

| 03 | 東京、欧州為替市場閉鎖(3/2-19) EC共同フロートへ(3/19) ― 変動相場制始まる | |

| 10 | 第四次中東戦争勃発(10/6)、OPEC原油価格引き上げ(10/17) ― 第一次オイルショック | |

| 1974 | 01 | 仏フロート離脱(1/19) 東京、欧州市場閉鎖、東京(1/13)、欧州(1/22)再開 |

| 06 | ヘルシュタット 銀行先物為替取引で大損、営業停止(6/26) | |

| 09 | 日本、サウジから10億ドル預入 | |

| 1975 | 07 | 仏、フロートへ復帰(7/10) |

| 11 | 第1回サミット(11/15-17)ランブイエで開催 | |

| 1976 | 03 | ポンド、2ドル台割れ 仏、フロート再離脱 |

| 10 | EC共同フロート多角的再調整(10/18) | |

| 1977 | 04 | EC共同フロート多角的再調整(4/4) |

| 1978 | 02 | スイス、ホットマネー追加対策 |

| 03 | 米、西独両国ドル防衛合意 | |

| 07 | 円、200割れ | |

| 11 | 米、ドル防衛策発表(11/1)カーターショック ドル/円 175.80 | |

| 12 | EMS発足正式合意 | |

| 1979 | 02 | ホメイニ、イラン革命(2/1) |

| 03 | EMSスタート、OPEC原油価格引き上げ(3/27) | |

| 06 | OPEC原油価格引き上げ(3/29) 第二次オイルショック | |

| 11 | 米、イランの公的資産凍結(11/14) 日本、円安対策発表(11/27) 円、250台へ | |

| 1980 | 03 | 日本、円防衛策発表(3/2) |

| 04 | 米、イランと断交 | |

| 09 | イラン・イラク戦争勃発 | |

| 12 | 日本、改正外為法施行 (12/1) |

■慣行委員会設立へ

当時の取引通貨は ポンドが主で、マルク、スイス、隣国のカナダが続いた。円は自由円として取引され、極めてマイナーだったが、我々は直先を常時クオートしつつ、取引銀行に円のPRと周知をはかった。

振り返るとこの1年余の厳しい研修鍛錬で、為替の基本動作を身に付けることができたのだった。このありがたい経験を、次につなぐ必要があると思っていた。

22年後に自分が為替部長のときに、韓国外換銀行から来ていたトレーニーの感想文に「自分は徴兵制で一年、陸軍で鍛えられた。訓練は厳しかったが、東銀の為替訓練の方がもっと厳しかった。でも終わって感謝している」と書かれていた。人づくりのカルチャーはまだ連綿として生きていることが確かめられて本当にうれしかった。

日本では、まだ外貨不足に苦心していた時期で、為替は1ドル=360円の固定相場制(360円を中心に上下0.75%の変動幅)で、日銀が提示するレートの範囲内で売買をするヨコの広がりのないマーケットだった。為替の知識はほとんど必要なく、それで充分間に合っていた状況だった。しかし、ロンドンやニューヨークでは既に交換性を回復しているポンドをはじめ欧州通貨は、自由活発に売買されて変動し、金利裁定が働き、通貨と金融資本市場が一体となっていた。

遅れて64年4月、日本はIMF八条国入りを宣言して通貨の交換性回復、証券取引などの資本取引や輸出入の自由化を目指すことになる。オープンエコノミーの蝶番はなんと言っても為替、そうなれば当然東京外為市場の変貌、発展拡大に疑念の余地はない。先立って為替を勉強しろという横山さんの卓見は、後になって立証される。

帰国して3年後、本店為替部に配属された。メインのドル円取引を担当するうちに、東京市場の特異性閉鎖性には、かなり問題があると思うようになった。規制と行政でがんじがらめとは言え、民間の努力工夫で改善する余地はたくさんある。他の都銀はいざ知らず、自由な市場を知り経験もある東銀が率先する必要性を感じたのだった。

東京市場では、直物(スポット)は、翌日物とは言っても確定日渡しでなく、ほとんどが月中渡しの買手オプション(買手が望む日にテイクアップをかけて受け渡しされる)だった。しかも外貨不足時代を反映してブローカレージ(売買仲介手数料)は買手が3銭、売手はゼロという変則的な体系だから、ショートの市場は有っても無きが如しで、金利裁定が全く働かない。

これを是正するには、参加銀行の同意が必要で、どうすべきか思案していたところ、ニューヨークのフォレックスクラブに為替のプラクティスコミティーがあったことを思い出した。これに範を取ってまずは慣行委員会を創立し、それを軸にして変革することを考え立案した。上司の山口課長は、よく理解を示してくれたので直ちに行動を起こすことができた。

手はじめに、当時のトップ銀行の富士の荒木課長から説得にかかった。富士も賛同して協力してくれ、最終的に都銀3行、外銀1行、地銀1行、ブローカー1社で慣行委員会が発足した。残念ながら日銀は、当事者意識がまだ希薄で、初回メンバーにはならなかったが、後にオブザーバーで入ることになった。

チェースマンハッタン銀行の藤野昭午さんは、海外経験もあり、マーケットのことを熟知している優れたディーラーだった。趣旨に賛同してくれ、慣行委員会ではその力を存分に発揮していただいた。彼とはマーケットでよくぶつかり合ったり、競り合ったり、ライバルでもあり良き友でもあった。酒も好きでよく一緒に飲み会をやった。豪快な彼がもういないのは淋しい限りだ。

■ブローカレージ改定と引き下げ

ブローカレージの改定と引き下げに着手した。目的は買手だけが払う変則体系を直すことにより、確定日取引の推進、金利機能の働くショート市場の整備拡充である。取引量も趨勢的に増えてきており、改定で弾みが付くと予想して引き下げも同時に行うこととし、ブローカー各社と話し合いを始めた。この種の嫌がられる提案は、やはり市場シェア4割の東銀の責務かと思った。

提案は、例えばスポットは売買双方から1銭で合計2銭。買い手の3銭からだと33パーセントカットの減収になるから、最初はブローカーも猛反発していたが、改定趣旨を理解し納得してくれた。偶然にも71年8月のニクソンショックの1ヶ月前に、売買双方1銭ずつ支払う改訂ブローカレージ体系が整った。スワップもかなり金利に沿うようにした。充分な根回し地固めをして、慣行委員会の初仕事につなげた。

ブローカレージの水準も海外市場と比べるとまだ高く、他にも手直しするところはあったが、一時は無理で消化不良は避け、取引量増大を待つことにした。NYから帰任の七年後、IB(インターナショナルブローキング)導入に併せ宿題を片付けた。

71年8月のニクソンショックでは、連日大量のドル売りとなった。ドルの買手はほとんど日銀で、改定がなければ、3倍高い3銭で買っていたことになる。しかし日銀から挨拶も感謝状もまだもらっていない。

■フォレックスクラブの改革と整備

87年に、東京外為市場の大イベントである国際フォレックスクラブの東京大会を開催した。東京大会開催に先んじて、日本フォレックスクラブの体制の改革と整備が必要となった。日本フォレックスクラブは日本がIMF八条国に移行した64年に発足しているが、以来、東銀の頭取がフォレックスクラブの会長で、委員も各銀行の役員という顔ぶれであった。

活動も3ヶ月に1度くらいシッティングの昼食会に講師の話を聞く程度で、第一線に立つディーラーが一堂に会する場ではなかった。僕が77年にNYから為替部に戻ったとき、まだフォレックスクラブが旧態依然であることに気づき改革に動いた。

海外との釣り合いから実務者レベルの組織とするため、まず会長職は頭取から部長に下げ、理事や参与を大幅にカットして組織のスリム化をはかることにした。担当役員も部長も、上層部には言いづらいから、言い出した自分に全部やれと言う。

結局、当時頭取の横山さんと次期頭取に決まっている柏木さんの2人に、結局次長の自分がクビを宣告してまわることになった。後で知ったが、この種の無報酬の活動は勲章のポイントに数えられるから、上の人は動きたくなかったのだと思う。日銀では、堀課長に同様の協力をいただいている。

実際の運営では、昼食会を廃止して中堅ディーラーが集まれるように、年3回夕方のパーティに切り替えた。第一回は ホテルニューオータニの中庭で開催した。大盛会で参加者の評判も上々で、僕はホッと胸を撫で下ろすことができた。

(後編に続く)

*2010年01月22日の取材に基づいて記事を構成

(取材/文:香澄ケイト)

【前編】東銀の徹底的な人づくり

【中編】東京市場国際化に注力

【後編】為替に没頭できたことへの誇り

>>「The FxACE(ザ・フェイス)」インタビューラインアップへ